vi har alle haft disse fantasier om at komme ind i en DeLorean og gå tilbage i tiden. Vi tænker på alle de små ændringer, vi ville gøre i vores liv. Hvis du er som mig og har investeret i hjernen, så ønsker du måske, at du ville være gået tilbage i tiden og begyndt at investere tidligere.

dette er præcis, hvad jeg tænkte, da jeg havde en chance for at mødes med sønnen til en af mine venner. Hendes søn var for nylig vendt 16 men havde slået græsplæner “siden han var barn.”Haha.

Sønnen havde for nylig talt med en fætter, der havde fortalt ham om, hvordan han havde brug for at begynde at investere. Fascineret, han bad sin mor om at kontakte den investerings fyr, som hun tidligere havde nævnt. I tilfælde af at du ikke er sikker på, hvem han henviste til, den investering fyr var mig.

hvis du er klar til at begynde din investeringsrejse, skal du sørge for at tjekke vores guider som vores online investering for nybegyndere til din reference!

der er ikke mange ting, der begejstrer mig mere (med undtagelse af In-N-Out Burger) end at se en ung investor komme i gang for første gang. Det faktum, at denne investor var den modne alder af 16 gør det så meget mere spændende.

med enhver ny investor gennemgår jeg dem processen med at forklare, hvad en aktie er, hvordan det vedrører en gensidig fond, og hvor let det er at komme i gang med at investere ved at købe gensidige fonde.

et værktøj, som jeg bruger, er Thomson Reuters, som er en database med næsten 30.000 forskellige fonde, der findes. En gensidig fond, som jeg bruger til hypotetiske formål, er ikke den bedste gensidige fond i verden.

faktisk er det en gennemsnitlig gensidig fond, og i gennemsnit mener jeg, at når man ser på, hvordan det sammenligner med andre gensidige fonde i sin peer-gruppe, har det været temmelig midt i vejen. Jeg kan godt lide at vise denne gensidige fond, af to grunde:

- det giver os et godt udvalg af markedsforhold, siden fonden blev oprettet i slutningen af 60 ‘ erne.

- ved at vise en gennemsnitlig gensidig fond viser jeg ikke det bedste, jeg viser ikke det værste, jeg viser bare et muligt scenario for, hvordan det ser ud til at tjene penge på aktiemarkedet.

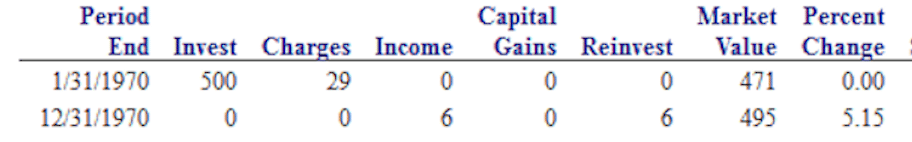

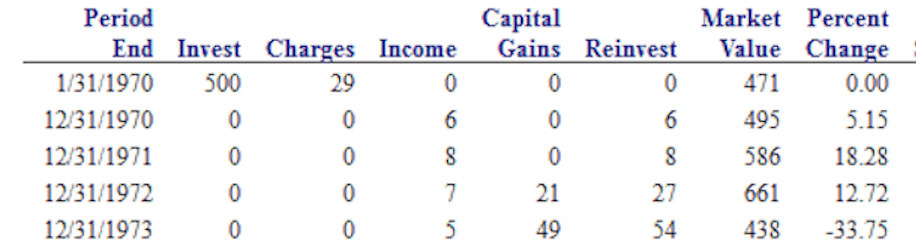

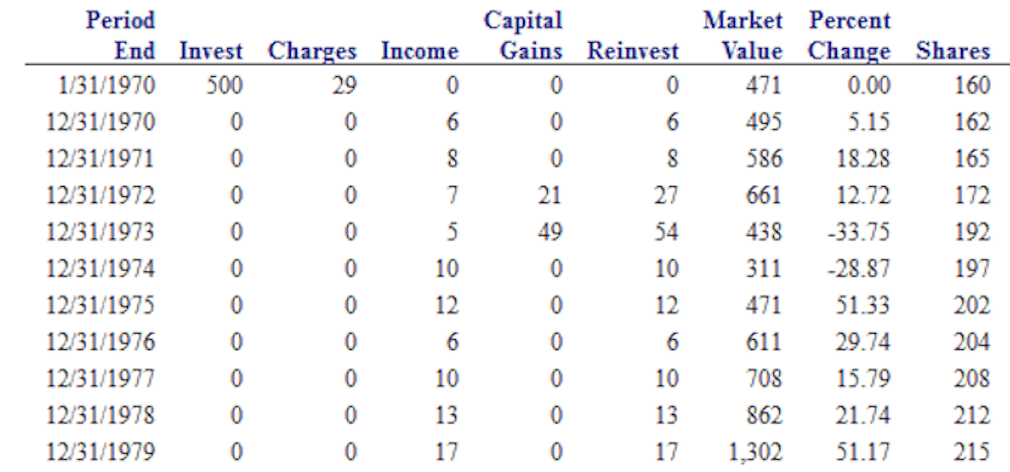

i dette hypotetiske scenario, da 16-åringen kun har $500, er det det, vi vil bruge til dette eksempel. Når du ser på illustrationen, vil du bemærke gebyrer. Det skyldes, at vi i dette eksempel ser på en aktie, ellers kendt som belastningsforeninger.

nu gisper du måske og spørger: “Åh Gud, Hvorfor viser han en indlæst gensidig fond?”Vær opmærksom på, at dengang load gensidige fonde var meget almindelige.

Load eller no-load til side, bør du få en god fornemmelse af, hvordan kraften i at sammensætte interesse ser ud, og hvordan virkningen af at investere $500 betyder meget – især når man starter i den tidlige alder.

tidsmaskinen er dampende, se dit hoved som du indtaster under falcon fløj døre, og lad os tage en tur tilbage i tiden. Bare rolig, jeg bringer dig sikkert tilbage. Du har vel nok plutonium? 😉

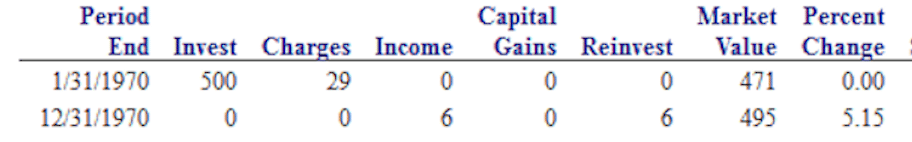

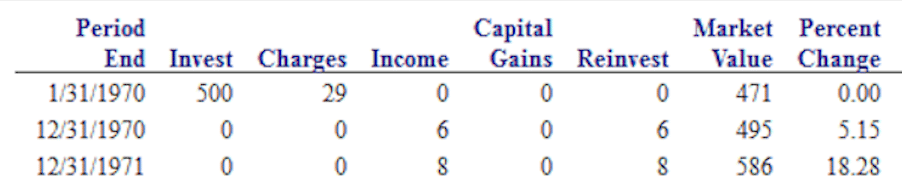

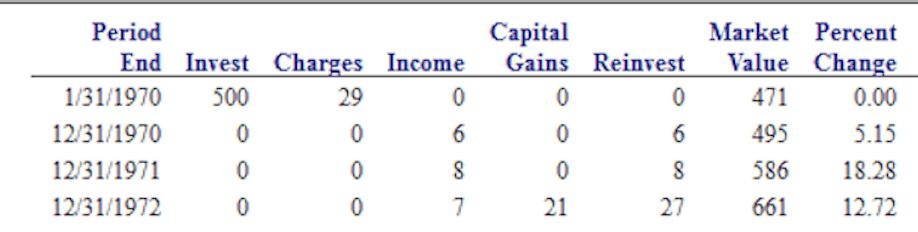

1970

i 1970 viser jeg at investere $500 med samlede forhåndsgebyrer på $29. Efter et års tid var den gensidige fond i gennemsnit 5.15% for en samlet værdi ved årets udgang på $495, så efter et år, efter at have betalt salg og provisioner, er han nede $5.

ikke for spændende, især da han kunne have lagt det i banken og lavet meget mere. Gå videre til det næste år.

1971

efter to års investering har vi i gennemsnit 5.15% og nu 18.28% for en samlet værdi af $586. Ikke for lurvet.

1972

vi oplevede endnu et år med god vækst med 12,72%. Den samlede værdi er nu $661. Typisk på dette tidspunkt forsøger jeg at minde enhver ny investor om, at tre års vækst på disse beløb, 5.15%, 18.28% og 12.72%, er udestående.

vi har gennemsnitligt gode afkast, men da vi kun lavede $161, er det måske ikke så spændende.

1973

nu begynder det sjove. Okay, ikke rigtig så sjovt, men vi får vores første sande smag af et bjørnemarked. I 1973 faldt fonden 33,75%, #ouch.

folk hader at miste penge og forestil dig nu, at du har investeret i fire år, og efter at have set en beskeden vækst er du nu nede $62. De fleste mennesker er enige om, at dette ikke er, hvad vi håbede eller forventede af at investere i aktiemarkedet. Dette er en stor grund til, at de fleste mennesker ikke investerer i markedet, fordi de har et meget kortsigtet perspektiv.

Jeg forklarede investoren, at hvis de var bekymrede og kom til mig, ville jeg foreslå Dem at holde kurset og forblive investeret og lade markedet gøre sine ting. Lad os se, hvad næste år holder.

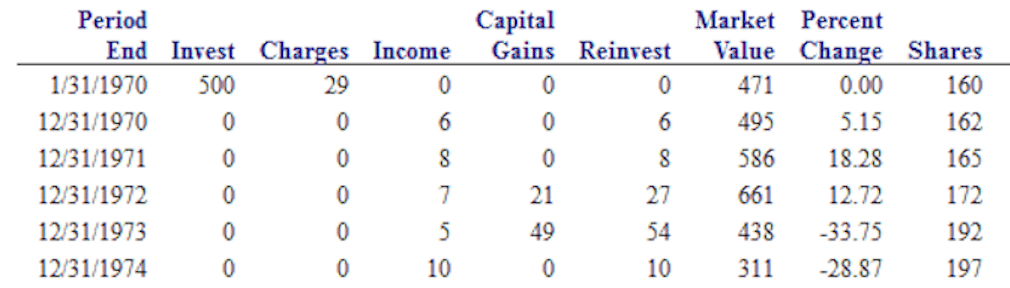

1974

#doubleouch. Vi fulgte et 33.75% tab med et andet 28.87% tab, #thatsucks.

i 2008 faldt markedet med 37%, og mange hævdede, at det var det værste marked siden den store depression.

mens markedet i 1973 også var faldet stort – denne fond faldt med 33% efterfulgt af 28%. Det ser ud til at være meget værre end hvad der skete i finanskrisen i 2008.

vores oprindelige $500 investering er vokset til $661 på sit høje, og nu er det ned til $311 – så efter fem års investering er vi nede næsten 40%.

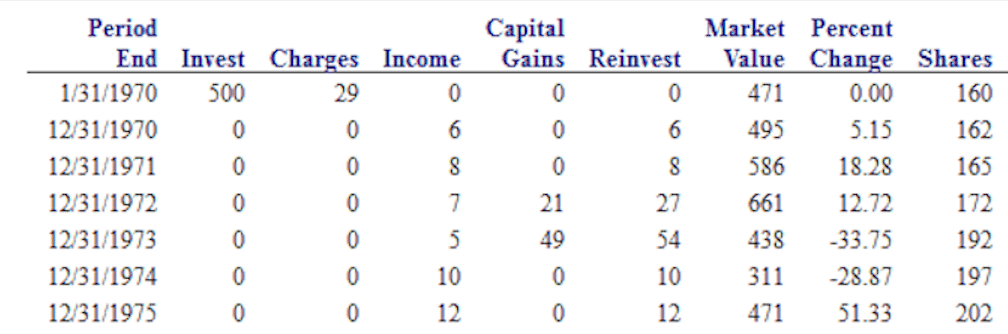

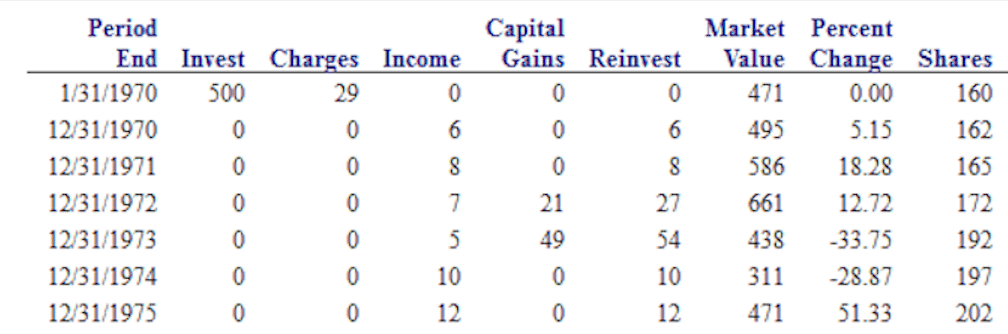

1975

hvis du besluttede at holde kurset, så kudos til dig. Du har gjort, hvad de fleste ikke kan.

aktiemarkedet er et af de eneste få steder, at når tingene går på salg, ingen ønsker at købe; når der er en clearance salg, i stedet for oversvømmelser til butikken folk kører væk i Gale horder.

denne investor – der startede med $500 så det klatre til $661 kun for at se det falde med over 50% i de næste to år – ville have set næsten et komplet opsving tilbage til deres oprindelige investeringsbeløb, hvis de holdt på bare for endnu et år. I slutningen af 1975 er den samlede værdi nu $471.

den ene ting, jeg ikke vil have nogen af jer til rabat Her, er at tænke på, hvor længe fem år virkelig er. Kan du vente fem år for at se din investering stort set gå ingen steder? Ville du faktisk have tillid til aktiemarkedet? Vil du have tillid til din finansielle rådgiver og deres investeringsanbefalinger?

baseret på tidligere erfaring ville jeg gøre et veluddannet gæt, at 99,9% af jer ikke ville, og det er derfor, de fleste mennesker ikke er forsvarlige investorer.

før jeg afslørede 1975-afkastet, er det her, jeg gerne vil spørge den enkelte, der sidder overfor mig-hvilket er det samme, jeg spurgte 16-åringen – er hvad ville du håbe ville være din samlede værdi efter 10 år?

i det væsentlige, hvad ville du håbe at have i 1979 – i 10 år med at være på aktiemarkedet? Faktisk et flertal af tiden, de fleste mennesker ville være glade for at gøre deres penge tilbage. Nogle kan lide at se mindst en $100 eller $200 gevinst fra deres $500 investering.

1979

For dem, der bare vil få deres penge tilbage, som jeg allerede har vist i 1975, er vi næsten der. Hvis vi nu spoler frem til 1979, nøjagtigt 10 år fra da vi startede, kan du se, at den samlede værdi er $1302. Vi har næsten tredoblet vores oprindelige investering. Var det en rutsjebane, der kom derhen? Helt. Endnu en gang viser det bare vigtigheden af at have tid på markedet, være tålmodig og lade markedet gøre sine ting.

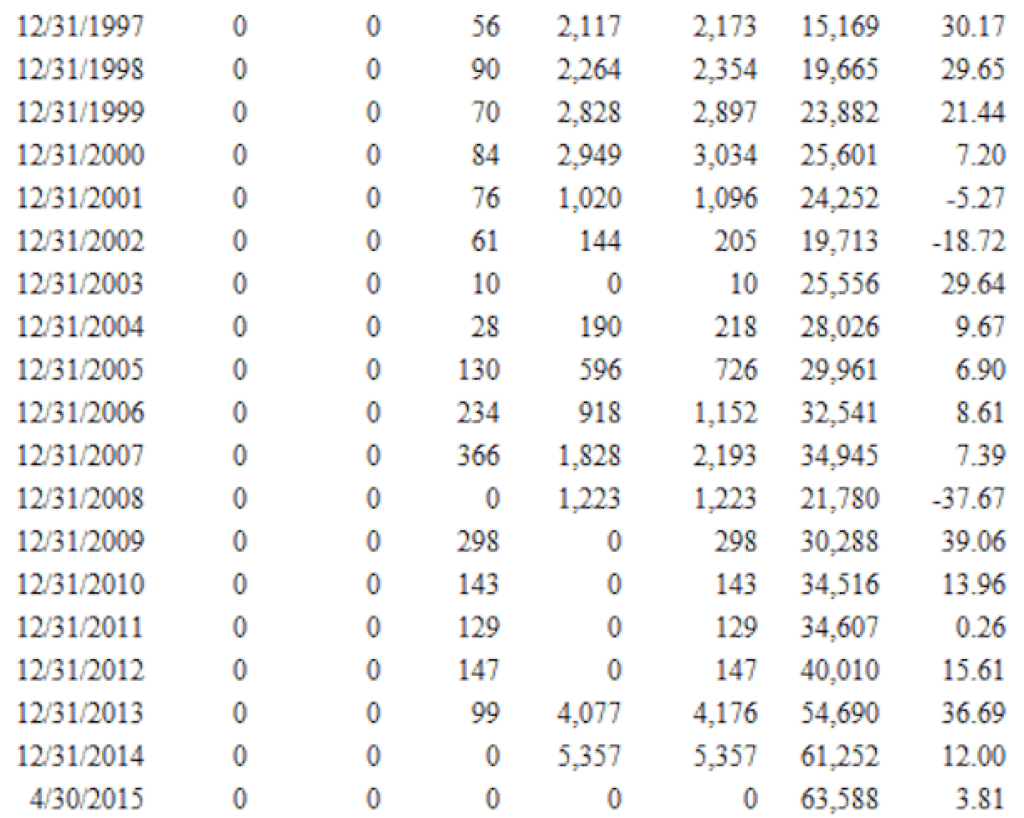

senere år + samlet afkast

hvis vi fortsætter med at spille dette scenario i løbet af de næste 35+ år, kan vi se, at værdien vokser fra et udgangspunkt på $500 helt til $68,684 for en gennemsnitlig årlig afkast på 11.49%. Ikke for lurvet for en $ 500 investering, som du bare lader sidde som en gensidig fond.

hvis du ikke kan gøre matematikken, betyder det, at denne 16-årige ville have omkring $70.000 ved at investere $500 og vente til 61 år. Okay, du undrer dig sandsynligvis baseret på titlen på denne artikel, hvor $500.000 kommer fra. Lad mig vise dig det.

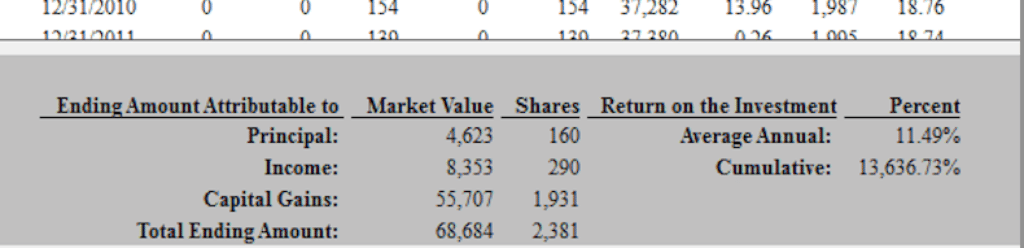

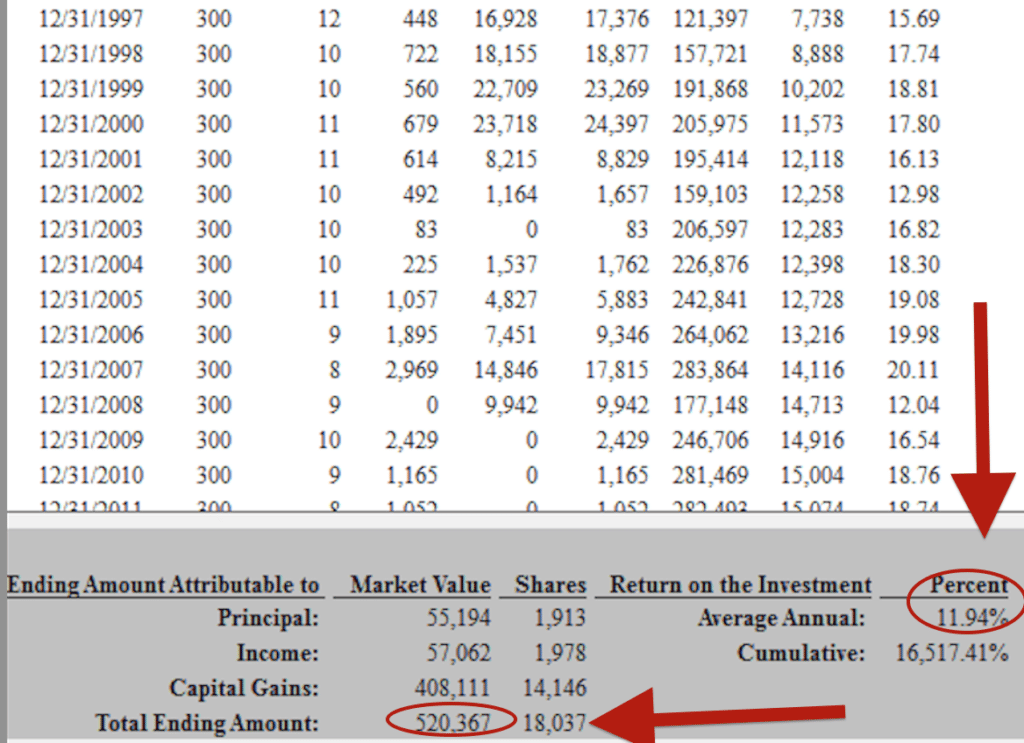

$500 + $25/måned

denne 16-årige var ambitiøs, og jeg kunne se ham salivere over at se hans $500 vokse til at være et meget stort antal i hans øjne. Husk, at dette barn slog græsplæner og gjorde landskabspleje på siden. Det næste diagram, jeg viste ham, tog den $500 og tilføjede derefter $25 pr. Ved blot at tilføje $300 om året over nøjagtig samme tidslinje voksede beløbet fra $68.000 helt op til $520.000.

en anden del, som jeg bruger til at hjælpe med at køre punktet hjem, er, at de penge, han faktisk investerede, kun var $55.194. Alt andet var udbytte, renter og kapitalgevinster. En $ 55,000 investering i løbet af 45 år voksede til en astronomisk $520k.

råber skeptikerne

jeg kan høre mange af jer nu tænker, “Okay Jeff, men markedet ikke gennemsnit 11.94% som det plejede at.”Det er et retfærdigt argument, men husk også, at S&P 500 på tidspunktet for denne skrivning er vendt tilbage 7.71%. Det er betydeligt mindre end hvad denne fond returnerede. I det mindste giver det os en slags ballpark rækkevidde at overveje.

den sidste ting jeg gerne påpege til folk er $500.000 i dette eksempel er en masse penge. Vi kan meget vel aldrig komme tæt på at have den slags afkast. Når det er sagt, hvad hvis jeg var halvt forkert, hvilket betyder, at i stedet for at have $500.000, har vi kun $250.000? Det er stadig $250.000 fra en initial investering på $500 plus $25 pr. Det er stadig enormt og vil adskille dette barn fra 98% af hans jævnaldrende.

historiens moral er begynd at investere, lad markederne gøre deres ting, og lad tiden være på din side. Hvis du ikke er begyndt at investere endnu, skal du tjekke gode online platforme som Ally Invest og Betterment.

Udsæt ikke investering og dræb din evne til at se sammensatte renter arbejde sine vidundere. Skær igennem undskyldningerne, og begynd at investere noget – selvom det er et lille beløb. Tjek 16 måder at investere $100. Næsten alle har råd til at investere 100 bucks, føler sig eventyrlystne, tjek 7 smarte måder at investere $1.000 på!

nu tænker du måske også: “Jeg er ikke 16 år gammel, Jeff. Jeg er omkring 10 år fra pensionering.”Jeg føler dig. I stedet for at give op, er der så meget du kan gøre for at forbedre din økonomi. Læs 10 år fra pensionering kl RetirementByJeff.com. jeg leder dig gennem problemet med at have mangel på tid!

jeg opfordrer dig til at investere noget – hvad du med rimelighed kan – mod en bedre fremtid. Hvem ved, måske senere i dag møder du dit fremtidige selv, der takker dig for at være smart og investere mere for fremtiden. Kære

dette indlæg blev oprindeligt vist i Forbes.com.