Das Quartett der Chase Prequalify und Preapproval Kreditkarten erfordert, dass Sie gute oder ausgezeichnete Kredit haben, um einen zu bekommen. In der Tat ist JPMorgan Chase für seine strengen Genehmigungsstandards bekannt, so dass jede Gelegenheit, die Sie ergreifen können, um Ihre Gewinnchancen zu überprüfen, wertvoll ist.

Chase kann ein vorab qualifiziertes oder vorab genehmigtes Angebot online, per Post und in seinen Filialen abgeben.

Prequalify & Apply | Alternatives | FAQs

- How to Prequalify & Apply

- 1. Chase Freiheit unbegrenzt®

- 2. Chase Freedom Flex℠

- 3. Chase Sapphire Preferred® Karte

- 4. Chase Sapphire Reserve®

- Alternativen für faire / schlechte Kredite

- Capital One Platinum Kreditkarte

- Capital One QuicksilverOne Cash Belohnungen Kreditkarte

- Surge Mastercard®

- Was ist die einfachste Chase-Karte genehmigt werden?

- Macht Chase einen harten Zug für eine Kreditkarte?

- Was ist die 5/24 Regel?

- Kann ich eine Chase-Kreditkarte ohne Guthaben erhalten?

- Genehmigt Chase sofort?

- Denken Sie daran, dass die Präqualifizierung keine Genehmigung garantiert

- Offenlegung des Werbetreibenden

How to Prequalify & Apply

Sie können ein vorqualifiziertes Angebot oder ein vorab genehmigtes Angebot für eine oder mehrere Kreditkarten auf der Chase-Website erhalten. Der Vorgang dauert weniger als eine Minute und erfordert die Eingabe Ihres Namens, Adresse, und die letzten vier Ziffern Ihrer Sozialversicherungsnummer.

Sie müssen auch das Kontrollkästchen aktivieren, um zu bestätigen, dass Sie versuchen, sich für eine Karte zu qualifizieren, anstatt einen vollständigen Antrag einzureichen. Dies bedeutet, dass Chase keine harte Kreditanfrage für Ihre Kreditauskunft von einem Kreditbüro aus durchführt, sodass Ihre Kreditwürdigkeit nicht leidet, wenn Sie auf den Link „Meine Angebote suchen“ klicken.

Fast sofort zeigt Chase eine Liste der vorab genehmigten Karten an, falls vorhanden. Sie können dann auf die Karte (n) klicken, um eine vollständige Bewerbung einzureichen.

1. Chase Freiheit unbegrenzt®

Auf der sicheren Website von Chase

- $200 Bonus, nachdem Sie $ 500 für Einkäufe in den ersten 3 Monaten ab Kontoeröffnung ausgegeben haben.

- 5% Cashback auf Einkäufe im Lebensmittelgeschäft (ohne Target®- oder Walmart®-Einkäufe) für bis zu 12.000 US-Dollar, die im ersten Jahr ausgegeben wurden.

- 3% Cash Back beim Essen in Restaurants, einschließlich Take-Out und berechtigter Lieferservices

- 3% Cash Back bei Einkäufen in Drogerien

- 5% bei Reisen, die über Chase Ultimate Rewards® gekauft wurden

- Unbegrenzt 1.5% Cash Back auf alle anderen Einkäufe

- Siehe Anwendung, Bedingungen und Details.

| Intro Käufe | 0% Intro APR auf Einkäufe 15 Monate |

| Intro Transfers | 0% Intro APR auf Balance Transfers 15 Monate |

| Regulärer APR | 14.99% – 24.74% Variabel |

| Jahresgebühr | $0 |

| Kredit benötigt | Gut/Ausgezeichnet |

| Jetzt bewerben “ | Bewertung lesen “ |

2. Chase Freedom Flex℠

Auf der sicheren Website des Emittenten

- Verdienen Sie einen Bonus von 200 USD, nachdem Sie in den ersten 3 Monaten nach Kontoeröffnung 500 USD für Einkäufe ausgegeben haben.

- 5% Cashback auf Einkäufe im Lebensmittelgeschäft (ohne Target®- oder Walmart®-Einkäufe) für bis zu 12.000 US-Dollar, die im ersten Jahr ausgegeben wurden.

- 5% Cash Back auf bis zu $ 1.500 in kombinierten Einkäufen in Bonuskategorien jedes Quartal, das Sie aktivieren. Genießen Sie neue 5% Kategorien jedes Quartal!

- 3% Cashback auf Speisen in Restaurants, einschließlich Take-Out und berechtigte Lieferservices

- 3% Cashback auf Drogeriekäufe

- 5% Cashback auf Reisen, die über Chase Ultimate Rewards® gekauft wurden, und 1% auf alle anderen Einkäufe.

- Siehe Anwendung, Bedingungen und Details.

| Intro Käufe | 0% Intro APR auf Einkäufe 15 Monate |

| Intro Transfers | 0% Intro APR auf Balance Transfers 15 Monate |

| Regulärer APR | 14.99% – 24.74% Variabel |

| Jahresgebühr | $0 |

| Kredit benötigt | Gut/Ausgezeichnet |

| Jetzt bewerben “ | Bewertung lesen “ |

3. Chase Sapphire Preferred® Karte

Auf der sicheren Website von Chase

- Verdienen Sie 60.000 Bonuspunkte, nachdem Sie in den ersten 3 Monaten nach Kontoeröffnung 4.000 USD für Einkäufe ausgegeben haben. Das sind 750 US-Dollar, wenn Sie über Chase Ultimate Rewards® einlösen.

- Genießen Sie Vorteile wie ein jährliches Ultimate Rewards-Hotelguthaben in Höhe von 50 USD, 5x für Reisen, die über Chase Ultimate Rewards® gekauft wurden, 3x für Restaurants und 2x für alle anderen Reisekäufe sowie mehr.

- Erhalten Sie 25% mehr Wert, wenn Sie über Chase Ultimate Rewards® Flugpreise, Hotels, Mietwagen und Kreuzfahrten einlösen. Zum Beispiel sind 60.000 Punkte 750 US-Dollar für Reisen wert.

- Mit Pay Yourself Back℠ sind Ihre Punkte während des aktuellen Angebots 25% mehr wert, wenn Sie sie für Kontoauszugsguthaben gegen bestehende Einkäufe in ausgewählten, rotierenden Kategorien einlösen

- Erhalten Sie unbegrenzte Lieferungen mit einer Liefergebühr von 0 USD und reduzierten Servicegebühren für berechtigte Bestellungen über 12 USD für mindestens ein Jahr mit DashPass, dem Abonnementdienst von DoorDash. Aktivieren Sie durch 03/31/22.

- Zählen Sie auf Reiserücktritts- / Unterbrechungsversicherung, Auto Rental Collision Damage Waiver, Versicherung für verlorenes Gepäck und mehr.

- Siehe Anwendung, Bedingungen und Details.

| Intro-Käufe | N/A |

| Intro-Übertragungen | N/A |

| Regulärer APR | 15.99% – 22.99% Variabel |

| Jahresgebühr | $95 |

| Kredit benötigt | Gut/Ausgezeichnet |

| Jetzt bewerben “ | Bewertung lesen “ |

4. Chase Sapphire Reserve®

Auf der sicheren Website von Chase

- Verdienen Sie 50.000 Bonuspunkte, nachdem Sie in den ersten 3 Monaten nach Kontoeröffnung 4.000 USD für Einkäufe ausgegeben haben. Das sind 750 US-Dollar für Reisen, wenn Sie über Chase Ultimate Rewards®

- 300 US-Dollar jährliches Reiseguthaben als Erstattung für Reisekäufe einlösen, die Ihrer Karte in jedem Jubiläumsjahr des Kontos belastet werden.

- Sammeln Sie 5x Gesamtpunkte für Flugreisen und 10x Gesamtpunkte für Hotels und Mietwagen, wenn Sie Reisen über Chase Ultimate Rewards® kaufen, unmittelbar nachdem die ersten 300 USD jährlich für Reisekäufe ausgegeben wurden. Sammeln Sie 3x Punkte für andere Reisen und Restaurants & 1 Punkt pro 1 USD für alle anderen Einkäufe

- Erhalten Sie 50% mehr Wert, wenn Sie Ihre Punkte für Reisen über Chase Ultimate Rewards® einlösen. Zum Beispiel sind 50.000 Punkte $ 750 für Reisen wert

- Mit Pay Yourself Back℠ sind Ihre Punkte während des aktuellen Angebots 50% mehr wert, wenn Sie sie gegen Kontoauszugsguthaben für bestehende Einkäufe in ausgewählten, rotierenden Kategorien einlösen

- 1: 1-Punktetransfer zu führenden Treueprogrammen für Fluggesellschaften und Hotels

- Siehe Anwendung, Bedingungen und Details.

| Intro-Käufe | N/A |

| Intro-Übertragungen | N/A |

| Regulärer APR | 16.99% – 23.99% Variabel |

| Jahresgebühr | $550 |

| Kredit benötigt | Gut/Ausgezeichnet |

| Jetzt bewerben “ | Bewertung lesen “ |

Wenn Sie sich nicht für Karten vorqualifizieren, zeigt Chase eine kurze Erläuterung an, in der darauf hingewiesen wird, dass Sie sich möglicherweise von vorab überprüften Angeboten abgemeldet haben oder dass Sie kürzlich auf ein anderes Chase-Angebot geantwortet haben. Sie können auf den Link klicken, um zur Chase-Hauptwebsite zu gelangen und zu sehen, ob andere Chase-Finanzprodukte Ihren Anforderungen entsprechen.

Die vier Karten, die am Präqualifikationsprozess teilnehmen, sind zwei Geschwisterpaare: Chase Freedom und Chase Sapphire. Alle vier Karten bieten Punktprämien, die Sie gegen Bargeld, Geschenkkarten, einen Kontoauszug und Einkäufe auf der Chase Ultimate Reward-Website einlösen können.

Die Freedom-Karten erheben keine jährlichen Gebühren, während Sie eine moderate oder hohe Gebühr zahlen, um eine Chase Sapphire-Karte zu erhalten, vielleicht um Verbraucher auszusondern, die Schwierigkeiten haben, sich die monatliche Zahlung zu leisten.

Alle vier Karten erfordern eine gute Bonität, um sich zu qualifizieren, was im Allgemeinen einen FICO-Score über 700 bedeutet. Der allgemeine Konsens ist, dass eine Freedom Card einfacher zu bekommen ist als eine Sapphire Card. Aber selbst wenn Sie für eine der vier Kreditkarten nicht präqualifizieren, können Sie immer noch andere Karten verfolgen, die für Verbraucher mit fairen oder schlechten Krediten entwickelt wurden.

Alternativen für faire / schlechte Kredite

Eine weniger als gute Punktzahl sollte Sie nicht daran hindern, eine Kreditkarte oder einen persönlichen Kredit von einem Kreditgeber zu erhalten. Das folgende Trio von Karten sind nützliche Alternativen, wenn die Chase Kräfte, die Ihnen die Daumen nach unten auf einer vorab genehmigten Kreditkarte geben.

Capital One Platinum Kreditkarte

- Keine Jahresgebühr zahlen

- In nur 6 Monaten automatisch für eine höhere Kreditlinie in Betracht gezogen werden

- Betrugsschutz bei Verlust oder Diebstahl Ihrer Karte

- Mit unserer mobilen App können Sie über das Online-Banking auch von Ihrem Smartphone aus auf Ihr Konto zugreifen

- Bezahlen Sie schnell und sicher mit einer kontaktlosen Karte, ohne ein Terminal zu berühren oder Ihre Karte einer Kasse zu übergeben. Bewegen Sie Ihre Karte einfach über ein kontaktloses Lesegerät, warten Sie auf die Bestätigung, und Sie sind fertig

- Bezahlen Sie per Scheck, online oder in einer Filiale vor Ort, alles ohne Gebühr – und wählen Sie das monatliche Fälligkeitsdatum aus, das für Sie am besten geeignet ist

- Siehe Anwendung, Bedingungen und Details.

| Intro-Käufe | N/A |

| Intro-Übertragungen | N/A |

| Regelmäßige APRIL | 26.99% (variabel) |

| Jahresgebühr | $0 |

| Kredit benötigt | Durchschnittlich, Fair, Begrenzt |

| Siehe Details “ | Weiterlesen “ |

Die Capital One Platinum Kreditkarte ist eine einfache, schnörkellose Kreditkarte ohne Prämien, Willkommensbonusse oder 0% Einführungs-APRs. Der reguläre effektive Jahreszins ist weit über dem Durchschnitt, aber zumindest gibt es keinen Strafzins, und Balance-Transfer-Transaktionen tragen keine zusätzlichen Gebühren bei der Übertragung APRIL. Die einzigen zwei Gebühren, die in der Schumer-Box der Karte aufgeführt sind, sind Barvorschüsse und verspätete Zahlungen.

Capital One QuicksilverOne Cash Belohnungen Kreditkarte

- Verdienen Sie unbegrenzt 1.5% Cash Back bei jedem Einkauf, jeden Tag

- Verdienen Sie Geldprämien, ohne sich für rotierende Kategorien anzumelden

- In nur 6 Monaten automatisch für eine höhere Kreditlinie in Betracht gezogen werden

- Überwachen Sie Ihr Kreditprofil mit der CreditWise®-App, die für alle kostenlos ist

- 0 USD Betrugshaftung, wenn Ihre Karte jemals verloren geht oder gestohlen wird

- zurück können Sie verdienen, und Cash Back läuft nicht für die Lebensdauer des Kontos ab

- Siehe Anwendung, Bedingungen und Details.

| Intro-Käufe | N/A |

| Intro-Übertragungen | N/A |

| Regelmäßige APRIL | 26.99% (variabel) |

| Jahresgebühr | $39 |

| Kredit benötigt | Durchschnittlich, Fair, Begrenzt |

| Siehe Details “ | Weiterlesen “ |

Gegen eine geringe Jahresgebühr berechtigt Sie die Capital One QuicksilverOne Cash Rewards-Kreditkarte zu pauschalen, unbegrenzten Cashback-Prämien für alle berechtigten Einkäufe. In anderer Hinsicht entspricht die APR- und Gebührenstruktur der Karte der Platinum-Karte ohne Jahresgebühr. Mit QuicksilverOne haben Sie Zugriff auf die Eno-Anwendung, mit der Sie virtuelle Kartennummern abrufen können, um Ihr Konto bei Online-Einkäufen zu schützen.

Surge Mastercard®

Auf der sicheren Website der Celtic Bank

- Bis zu $ 1.000 Kreditlimit verdoppelt bis zu $2.000! (Machen Sie einfach Ihre ersten 6 monatlichen Mindestzahlungen pünktlich)

- Alle Kreditarten willkommen zu bewerben!

- Freier Zugang zu Ihrem Vantage 3.0 Score Von Experian * (Wenn Sie sich für E-Statements anmelden)

- Anfängliches Kreditlimit von $ 300 – $ 1.000 * (vorbehaltlich des verfügbaren Kredits)

- Monatliche Berichterstattung an die drei großen Kreditauskunfteien

- Sehen Sie, ob Sie vorqualifiziert sind, ohne Ihre Kreditwürdigkeit zu beeinträchtigen

- Siehe Anwendung, Bedingungen und Details.

| Intro-Käufe | Siehe Website für Details |

| Intro-Übertragungen | N/A |

| Regulärer APR | 24.99% – 29.99% (variabel) |

| Jahresgebühr | Siehe Website für Details |

| Kredit benötigt | Schlechter, schlechter Kredit |

| Jetzt bewerben “ | Bewertung lesen “ |

Die Surge Mastercard® von Celtic Bank steht vielen Verbrauchern mit schlechten Krediten zur Verfügung, wenn auch mit hohen APRs und Gebühren. Über die Jahresgebühr hinaus fallen eine monatliche Wartungsgebühr (im ersten Jahr erlassen) sowie Gebühren für Barvorschüsse (in den ersten 95 Tagen nicht zulässig), Auslandstransaktionen, zusätzliche Karten und verspätete oder zurückgegebene Zahlungen an. Der Kreditlimitbereich ist besser als der, der von einigen anderen Karten angeboten wird, die auf dasselbe Publikum abzielen.

Was ist die einfachste Chase-Karte genehmigt werden?

Mit Ausnahme der Chase Freedom Student Card, die unten besprochen wird, ist keine der Chase-Karten so einfach zu erhalten. Dennoch sind die Chase Freedom-Geschwister die Karten mit der einfachsten Genehmigung, wenn Ihr Kredit nicht so heiß ist.

Nominell beschränkt auf Verbraucher mit guten bis ausgezeichneten Noten, haben die Chase Freedom Unlimited® und Chase Freedom Flex℠ gelegentlich vorab genehmigte Kreditkartenantragsteller mit einem Kredit knapp unter gut.

Von den beiden ist die einfachere Unlimited-Karte möglicherweise etwas einfacher zu erhalten, aber wir glauben nicht, dass der Unterschied signifikant ist. Die Sapphire Travel Rewards-Karten haben definitiv strengere Zulassungsstandards, und ihre jährlichen Gebühren entmutigen natürlich Verbraucher, die solche Gebühren als abscheulich empfinden.

Wenn Sie eine Vorabgenehmigung für eine Sapphire—Karte erhalten und die Gebühren nichts ausmachen, lohnt es sich auf jeden Fall, eine der beiden Karten zu beantragen – sie gehören zu den besten verfügbaren Reisekarten.

Chase ist auch Co-Branding-Anbieter der Amazon Prime Store Card. Wie bei jeder Geschäftskarte ist diese ziemlich einfach zu erhalten, ebenso wie die Chase-Co-Branding-Airline-Karten.

Macht Chase einen harten Zug für eine Kreditkarte?

Wenn Sie die Chase-Website verwenden, um ein vorqualifiziertes Angebot für eine Kreditkarte zu erhalten, werden Sie nicht für einen harten Zug von einem Kreditbüro belastet, wodurch ein Rückgang Ihrer Kreditwürdigkeit von fünf bis 10 Punkten vermieden wird. Gleiches gilt, wenn Sie ein vorab genehmigtes Kreditkartenangebot (ein vorab überprüftes Angebot) per Post erhalten.

Die Präqualifizierung für eine Karte erfordert einen weichen Kreditzug, während ein offizieller Antrag einen harten Zug erfordert.

Nur wenn Sie sich offiziell für ein Chase-Kreditkartenangebot (oder ein Kartenangebot eines Finanzinstituts) bewerben, werden Sie einer harten Überprüfung Ihrer Kreditauskunft unterzogen.

Darin liegt der Wert des Präqualifikations- / Vorgenehmigungsprozesses: Sie können herausfinden, ob Sie eine Chance haben, eine Genehmigung von einem Finanzinstitut zu erhalten, ohne Ihre Punktzahl unnötig zu beeinträchtigen. Wenn Sie kein vorqualifiziertes Angebot erhalten, wissen Sie, dass Sie Ihrer Kredithistorie keinen Schaden zufügen können, indem Sie einen Antrag auf die Karte fest ziehen.

Harte Anfragen senken Ihre Kredit-Score für ein Jahr und bleiben auf Ihrem Kredit-Bericht für zwei Jahre. Obwohl der Schaden durch eine harte Anfrage gering ist, können mehrere harte Anfragen zu einem Hammerschlag auf Ihre Punktzahl führen.

Die Begründung ist, dass die Beantragung mehrerer Karten innerhalb kurzer Zeit auf finanzielle Schwierigkeiten hinweisen und daher niedrigere Punktzahlen auslösen kann. Ein weicher Zug, der sich aus Ihrer Antwort auf ein vorqualifiziertes Angebot ergibt, schadet Ihrer Punktzahl nicht.

Was ist die 5/24 Regel?

Chase beschränkt Sie auf fünf neue Karten innerhalb eines Zeitraums von 24 Monaten. Dies ist die berüchtigte Chase 5/24 Regel, und es gilt für alle neuen Kredit- und Kreditkarten, die Sie erhalten, nicht nur Chase diejenigen. Möglicherweise sehen Sie die Regel nicht explizit auf der Chase-Website, aber es ist real und streng durchgesetzt.

Die Regel besteht darin, das Abwandern zu verhindern – die Praxis, Kreditkarten zu erhalten, um Einführungsboni zu verdienen. Egal, ob Sie ein Fan oder Gegner von Buttern sind, wissen Sie, dass die Chase 5/24-Regel auf Patrouille ist und bereit ist, Ihren Kreditkartenantrag zu überprüfen, wenn Sie gegen seine Bestimmungen verstoßen.

Chase ist nicht der einzige, der neue Karten einschränkt, da verschiedene Regeln zur Begrenzung von Karten von Citi, Capital One, Discover, American Express und anderen implementiert wurden.

Kann ich eine Chase-Kreditkarte ohne Guthaben erhalten?

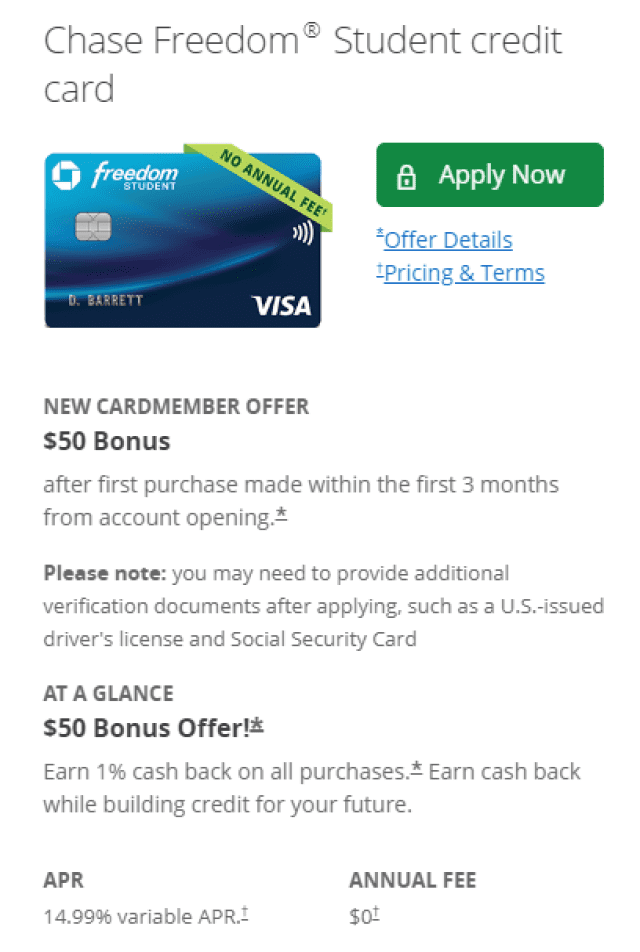

Chase bietet keine gesicherte Kreditkarte an, aber Sie werden überrascht sein, von der Chase Freedom® Student Credit Card zu erfahren, da sie selten in Online-Artikeln und Anzeigen auftaucht. In Ermangelung einer Chase Secured-Karte ist die Student Card die einzige Chase-Karte, die ohne Kreditanforderung verfügbar ist, solange Sie ein Student sind, der mindestens zur Halbzeit eine berechtigte Grundschule besucht.

Die Chase Freedom® Student Credit Card ist ein neueres Angebot, das Sie ohne Guthaben erhalten können, wenn Sie eine berechtigte Schule besuchen.

Der Studentenausweis dieses Kreditkartenunternehmens bietet einen relativ niedrigen Zinssatz für Einkäufe und Überweisungstransaktionen, aber einen höheren effektiven Jahreszins für Barkredite. Die Nachfrist für die Vermeidung von Zinsgebühren beträgt 21 Tage, der Standard, der bei den meisten anderen Chase-Karten zu finden ist, aber kürzer als der, der von mehreren Wettbewerbern angeboten wird. Dies bedeutet, dass Sie weniger Tage Zeit haben, um mindestens die Mindestzahlung zu leisten, bevor Zinsen und verspätete Gebühren anfallen.

Auf der positiven Seite gibt es keine Gebühren für das Überschreiten des Kreditlimits oder die Rückgabe eines Schecks. Sie erhalten 1% Cashback auf alle Einkäufe und können einen Anmeldebonus verdienen, indem Sie den erforderlichen Betrag für Einkäufe in den ersten drei Monaten nach Eröffnung des Kontos ausgeben.

Weitere Vorteile sind eine jährliche gut stehende Belohnung für bis zu fünf Jahre, Kreditlimit erhöht, kostenlose Kredit-Scores über Chase Credit Journey, $ 0 Haftpflichtschutz, Kauf und erweiterte Garantieschutz, Instant-Karte sperren und entsperren, und Reiserücktrittsversicherung.

Genehmigt Chase sofort?

Dieses Kreditkartenunternehmen gibt Ihnen normalerweise eine sofortige Genehmigungsentscheidung, aber in einigen Fällen dauert es länger, bis das Urteil vorliegt. Laut Chase „senden wir Ihnen normalerweise innerhalb von 7 bis 10 Werktagen eine schriftliche Antwort auf Ihren Kreditkartenantrag, aber in einigen Fällen kann es bis zu 30 Tage dauern.“

Wenn Sie möchten, können Sie eine sichere E-Mail über Ihren Bewerbungsstatus über die Kundendienstseite senden, aber wir können nicht garantieren, dass Sie eine personalisierte Antwort erhalten. Wenn alles andere fehlschlägt, können Sie 1 (800) 432-3117 anrufen, um mit einem Menschen zu sprechen.

Denken Sie daran, dass die Präqualifizierung keine Genehmigung garantiert

Denken Sie daran, dass die Kreditkarten Chase Prequalify und Preapproval keine Genehmigung garantieren, auch wenn Sie vorab genehmigt wurden. Erst durch die Einreichung eines tatsächlichen Antrags erfahren Sie, ob Sie Muster bestehen.

JPMorgan Chase Kreditkarten besitzen 16,6% des US-Marktes und sind damit der größte Kreditkartenaussteller des Landes für Verbraucher und Unternehmen. Bei so vielen Fans ist es leicht zu verstehen, warum dieser Kreditkartenaussteller es sich leisten kann, hohe Kreditstandards für Kreditkartenantragsteller durchzusetzen. Der von Chase angebotene Online-Präqualifizierungsservice kann Ihnen dabei helfen, festzustellen, ob Sie für die Genehmigung eines Antrags im Rennen sind.

CardRates.com kann Ihnen helfen, zu bewerten, welche Kreditkarten zu berücksichtigen sind, und Sie mit der Anwendungsseite zu verknüpfen, um den Prozess zu beschleunigen.

Offenlegung des Werbetreibenden

CardRates.com ist eine kostenlose Online-Ressource, die Benutzern wertvolle Inhalte und Vergleichsdienste bietet. Um diese Ressource 100% kostenlos zu halten, erhalten wir eine Entschädigung von vielen der auf der Website aufgeführten Angebote. Zusammen mit wichtigen Bewertungsfaktoren kann sich diese Vergütung darauf auswirken, wie und wo Produkte auf der Website erscheinen (einschließlich beispielsweise der Reihenfolge, in der sie erscheinen). CardRates.com beinhaltet nicht das gesamte Universum der verfügbaren Angebote. Die auf der Website geäußerten redaktionellen Meinungen sind ausschließlich unsere eigenen und werden von Werbetreibenden nicht bereitgestellt, unterstützt oder genehmigt.